Европейският съюз се готви да се обърне към доставчиците на индекси, за да бъде включен дългът му в техните индекси на държавни облигации, съобщи служител на ЕС пред Reuters, ход, който ще привлече стабилно търсене от много по-голяма група глобални инвеститори.

Включването на индекси "е нещо, което обсъждаме с участниците на пазара в момента, докато правим и нашия вътрешен анализ“, заяви служителят.

Облигациите на ЕС са включени в широките индекси на облигации, но включването в специални индекси на държавни облигации, съставени от Bloomberg, JPMorgan или FTSE Russell, би променило ситуацията, тъй като трилиони долари инвеститорски фондове, проследяващи индексите, на практика ще се превърнат в принудителни купувачи.

Bloomberg и JPMorgan не са отговорили на исканията за коментар, от страна на медията. FTSE Russell е отказаа коментар.

Служител от ЕС са заявил, че инвеститорите не го третират като правителство, въпреки че то набира стотици милиарди евро съвместен дълг с подкрепата на страните членки.

"Нашата цел е да бъдем включени в индексите (на европейски държавни облигации). Тъй като това ще подкрепи начина, по който облигациите на ЕС се търгуват на пазара, най-накрая ще подкрепи политическата цел за общо съвместно финансиране на европейско ниво“, цитират от Reuters.

ЕС е наднационална институция, а не национално правителство. Публичните документи, очертаващи критериите за включване в индексите на държавни облигации, не цитират изключения за включване на други субекти, но се фокусират върху размера, валутите и кредитните рейтинги на държавните облигации, поясняват още от медията.

ЕС си постави за цел да набере до 800 милиарда евро (1564.66 милиарда лева) общ дълг до 2026 г., за да финансира фонда за възстановяване след COVID в допълнение към по-ранна схема за пандемията, превръщайки се в един от най-големите емитенти (тези, които издават облигации) на облигации в света за по-малко от три години.

След като досега се съсредоточаваше върху създаването на своята инфраструктура за финансиране, ЕС сега засилва усилията си да бъде третиран като правителствен заемополучател.

Той е с троен рейтинг А, но има по-краткосрочни разходи по заеми, които са по-високи от тези на Испания и Португалия с по-нисък рейтинг.

Това е така, защото ЕС все още не се третира напълно като правителство по начина, по който са Германия или Франция, и неговите облигации имат по-малка ликвидност в сравнение с правителствата, заявяват търговци, подкопавайки стремежите дългът да се превърне в сигурен актив на еврозоната.

"Ако фондовете трябва да държат (облигации на ЕС), защото те са част от техния бенчмарк ( стандарт, спрямо който може да се определи ефективността на дадено портфолио от активи, инвестиционен фондове и други) и те проследяват тези бенчмаркове... основното е, че ще има повече купувачи и продавачи“, заяви фонд мениджърът на Royal London Asset Management Гарет Хил, добавяйки, че това ще намали разходите по заеми от ЕС.

ЕС също така започна да продава облигациите, подкрепящи различните си схеми, под един етикет и подготвя рамка за банките да предоставят на инвеститорите редовни котировки за ценообразуване. Механизмът за споразумения за обратно изкупуване, стартиран до 2024 г., ще улесни инвеститорите да заемат позиции.

Големите инвеститори също призовават доставчиците на индекси да третират ЕС като правителство.

"Ние настоявахме за това в съвета за включване на индекси от Bloomberg, един от най-големите доставчици на индекси... въпреки че смятаме, че ще бъде трудно“, заявява един от старшите мениджъри в BlueBay Asset Management.

Той допълва, че пречка от гледна точка на доставчика на индекс е, че ЕС няма достъп до преки данъчни постъпления.

Служителят на ЕС отбеляза, че блокът има елементи на суверенност, като бюджет и поне косвени данъчни правомощия чрез вноските на държавите-членки.

Козимо Марашуло, ръководител на отдел на Фондове за абсолютна възвръщаемост на фиксирания доход в най-големия европейски мениджър на активи Amundi, заявява, че също призовава за включването на ЕС в индексите на държавни облигации.

"Имате облигации, които имат споделен риск между различни държави, дори ако са емитирани от субект, който няма данъчни правомощия, но не мисля, че е уместно. Това е част от интеграцията, която имаме на европейско ниво“, заявява той.

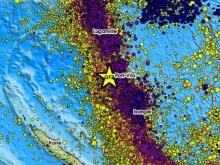

прогноза за времето

трафик информация

радио фокус на живо

21:58 / 27.04.2023

21:58 / 27.04.2023 843

843